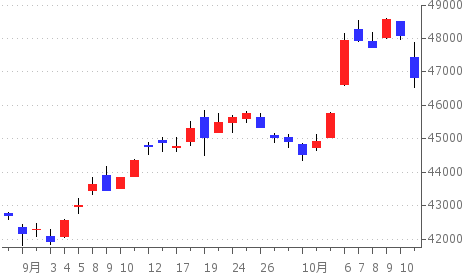

10月第2週(14~17日)の東京市場は、政局→米中摩擦→米地銀不安→為替と材料が矢継ぎ早。

週初は公明党の連立離脱で先物主導の売りが連鎖し、日経平均は一時1500円超下落。

翌日からは自律反発+連立再編思惑で急速に切り返し、16日までに前々日の下げをほぼ埋めました。

もっとも、17日は米金融株安と円高が重りとなり、値がさ・半導体を中心に再び下押し。「政局」と「外部リスク」の綱引きが相場のボラティリティを高めた一週間でした。

全体動向・市場分析

相場の軸は国内政局と外部リスクの交錯

- 14日は公明離脱で政権不安が増幅→先物のリスクヘッジ売り、CTAのポジション縮小観測まで重なり急落。

- 15–16日は野党一本化観測の精査+自民×維新の政策協議報道で最悪シナリオ後退が意識され買い戻し優勢。

ASMLの受注好調も追い風となり半導体が再浮上。 - 17日は米地銀の信用不安、米株安、円高でリスク回避が再燃。

日経VI上昇やリスクパリティの売りが指摘され、再び上値が重くなりました。

セクターの温度差が鮮明

円高局面では自動車など輸出の一角が重荷、内需ディフェンシブ(消費・化粧品等)が相対堅調。半導体は外部材料(SOX、ASML、TSMC)で上下に振れやすい地合い。

日別サマリー

10/14(月):政局ショックで急落

-

日経平均:▲1241円(−2.58%)の46,847.32。TOPIX:−1.99%の3,133.99。

-

材料:公明党が連立離脱→政権不安。野党3党の首相指名一本化観測で政権交代リスクも意識。

-

相場観:先物のヘッジ売り・CTAのトリガーで下げ加速。米中摩擦報道も逆風。

-

物色:SBG−6%、アドテスト−4%台などハイβが軟調。良品計画・KDDI・セブン&アイは逆行高。

10/15(火):自律反発+買い戻し

-

日経平均:+825円(+1.76%)の47,672.67。TOPIX:+1.58%の3,183.64。

-

材料:前日の先回り売りの巻き戻し、ASMLの好調受注→半導体に買い波及。アジア株堅調。

-

相場観:朝は重いが後場にかけて買い戻し加速。

-

物色:SBG・アドテスト・スクリン・レーザーテク、フジクラ、第一陣の大型・ハイテクが主導。内需一角も戻す。

10/16(水):連立再編思惑で続伸

-

日経平均:+605円(+1.27%)の48,277.74。TOPIX:+0.62%の3,203.42。

-

材料:自民×維新の政策協議開始へ。高市氏の首相指名可能性上昇→財政拡張期待の再点火。

-

相場観:SBGが+8.5%とけん引、2日で前々日の下げを取り戻す。

-

物色:SBG、東エレク、ルネサス、トヨタなど主力グロース・輸出。ニデック・任天堂などはまちまち。

10/17(木):米地銀不安と円高で反落

-

日経平均:▲695円(−1.44%)の47,582.15。TOPIX:−1.03%の3,170.44。

-

材料:米地銀の訴訟報道→金融不安拡大、米株安継続。円高(149円台)で輸出株に逆風。

-

相場観:日経VIが約半年ぶり高水準。リスクパリティの機械的売り観測。

-

物色:SBG・ファストリ・半導体が軟調。花王・資生堂・任天堂・イオンなどディフェンシブ/内需に資金。

初心者向け解説

「政局不透明感」と株価

「政局不透明感」とは、政治の方向性や政権の安定が読めなくなる状態を指します。

投資家は見通しが立たないことを最も嫌うため、このような状況では株式市場全体にリスク回避(守りの姿勢)が強まりやすくなります。

特に機関投資家や海外ファンドは、政治の不確実性が高まるとまず株価指数先物をまとめて売る傾向があります。

現物株を一社ずつ売るより、日経225やTOPIX先物を一括で売る方が早くリスクを減らせるからです。

実際、10月14日(月)は公明党の連立離脱が伝わると同時に、海外短期筋の先物売りが加速。

日経平均は一時1,500円を超える下げとなり、いわば「政治ニュースで先物が一気に動く」典型的な展開となりました。

また、アルゴリズム運用のCTA(商品投資顧問)が節目の4万7,000円割れを機にポジションを自動的に減らしたことも下げを増幅。

このように、

初心者が意識すべきポイントは、「政治ニュース=一時的でも指数先物を動かす力がある」という点。

選挙や連立交渉などの国内イベントは、景気や企業業績にすぐ影響するわけではありませんが、投資家心理を通じて「リスクを取るか/引くか」の判断に直結します。

したがって、政局が不安定な時期ほど、短期的なボラティリティ(値動きの振れ幅)が大きくなりやすく、

先物のリスクヘッジ売りとは?

-

現物株を多く持つ投資家が、相場下落に備えて先物を売って損失を相殺しようとする行為。

-

売りが売りを呼び、下げが加速することがあります(14日が典型)。

CTA(商品投資顧問)の売買

CTA(Commodity Trading Advisor/商品投資顧問)とは、数量的なルール(モデル)に基づいて売買を行う機関投資家のことです。

主にヘッジファンドなどが運用しており、人の判断ではなく「価格トレンド」に機械的に追随するアルゴリズム取引を行います。

このため、相場の方向が一度決まると、勢いが勢いを呼ぶような値動きが起こりやすくなります。

CTAの売買ロジックは、以下のように非常にシンプルです。

つまり、人間が「ニュースを見て判断する」よりも早く、チャート上の価格ラインだけを見て売買が発動する仕組みです。

日経平均ボラティリティ・インデックス(VI)

「VI(ボラティリティ・インデックス)」とは、

「今後、日経平均がどれくらい動く(上下に振れる)と市場が予想しているか」

を数値化した恐怖指数のような指標です。

米国のVIX指数(S&P500版)が有名ですが、日本でも同様に日経平均オプションの価格から算出される「日経VI(Volatility Index)」が存在します。

■ 仕組み:なぜ「VIが上がる=不安が高まる」なのか?

オプション市場では、投資家が「今後のリスク」に備えて、保険料のような感覚でオプションを買います。

このとき、相場の先行きが不透明だと、保険料が高くなる(=オプション価格が上がる)。

すると、そのオプション価格をもとに算出されるVIが上昇します。

つまり、

逆に「安定相場で安心ムード」のときは、保険料が安くなり、VIは低下します。

■ 今週(10月第2週)の動き

17日(金)、日経VIは約半年ぶりの高水準を記録しました。

背景には、次の3つの「不安要因」が重なったことがあります。

-

国内政局の不透明感

公明党の連立離脱や野党一本化の思惑で、政治リスクが高まった。 -

米地銀の信用不安

米金融株の下落により、金融システム不安が再燃。 -

円高と先物売り

為替が円高方向に振れたことで、輸出株が重しとなり、 リスクパリティ型のファンドがポジションを減らした。

これらの要因で、「今後さらに相場が荒れるのでは?」という警戒感が急速に高まり、オプション取引で保険を買う投資家が急増。

その結果、日経VIは恐怖シグナルを発する水準まで上昇しました。

■ 初心者が覚えておくべきポイント

-

VI上昇=相場の恐怖感が強まっている状態。

株価が下がる前兆として意識されることも多い。 -

ただし、VIが急上昇した後に反発することも多い(恐怖のピークはチャンス)。

-

目安として

-

20以下 … 安定(穏やかな上昇トレンド)

-

20〜30 … やや不安(調整相場)

-

30以上 … 高警戒(リスクオフ・暴落警戒)

-

補足:トレーダー目線での見方

短期トレーダーはVIを相場の温度計として使います。

-

VIが低下 → ボラが落ち着き → オプション売りや短期買いが有効

-

VIが急上昇 → 不安定な地合い → 現金比率を上げる、レバを落とす

「株価」と「VI」は多くの場合、逆相関(反対方向に動く)ので、相場の転換点を読むシグナルとして非常に重宝されます。

リスクパリティ戦略

リスクパリティ(Risk Parity)とは、

たとえば「株と債券の値動きがそれぞれポートフォリオ全体に与える影響を同じにする」ように設計されます。

■ 仕組み:なぜボラティリティ上昇=株の売りにつながるのか?

この戦略の肝は「ボラティリティ(値動きの大きさ)」を常に一定に保つ点です。

具体的には、

-

相場が安定している(=ボラ低下)とき → リスクが低い → 株の保有を増やす(買い)

-

相場が荒れてきた(=ボラ上昇)とき → リスクが高い → 株を減らす(売り)

というように、ボラティリティに応じて機械的にポジションを増減させます。

この自動調整は、AIや数理モデルを用いるファンド(CTAなど)で特に活発です。

つまり、株価が下がって相場が不安定になると、

- リスクが上がったと判定され

- 株を減らすための売りが機械的に出る

- さらに株価が下がる

という 「自己増幅的な下落スパイラル」が起きやすくなります。

■ 今週(10月第2週)の動き

17日(金)は、まさにこのリスクパリティ戦略が働いた典型例でした。

-

日経平均が下落 → ボラティリティ(VI)が上昇

-

VI上昇を受けてリスクパリティ型ファンドが株式比率を減らす

-

結果としてさらに売りが売りを呼ぶ展開に

この動きは人間の裁量ではなく、完全に数量モデル(アルゴリズム)による反応であり、投資家心理とは別のレイヤーで相場を加速させる要因になります。

■ 投資家が意識すべきポイント

-

リスクパリティの売りは投げ売りではなく調整であることを理解する

-

この戦略の資金量は非常に大きいため、相場の節目(例:4万7000円割れ)では注意

-

ただし、調整が一巡すれば短期的なリバウンド(買い戻し)が起こりやすい

つまり、リスクパリティによる下げは「システム的な売り」であり、

本質的な弱気転換とは限らない点が重要です。

総括/来週の注目点

◆ 総括

今週の東京市場は、「政局ショック → 自律反発 → 再調整」という振り幅の大きい展開となりました。14日(月)は公明党の連立離脱報道をきっかけに、先物主導のリスクヘッジ売りが加速。

CTA(商品投資顧問)など数量モデルのポジション調整も重なり、日経平均は一時1500円超下落しました。その後は、野党一本化観測の後退や自民×維新の政策協議報道を受けて最悪シナリオが後退。

15〜16日にかけて急速な買い戻しが入り、失われた地合いを2営業日で取り戻す「V字型リバウンド」となりました。

しかし週末17日は、米地銀の信用不安と円高進行が重石となり、再びリスク回避ムードが台頭。

日経平均ボラティリティ・インデックス(VI)は半年ぶり高水準に上昇し、相場の神経質な値動きが続きました。

全体を通して、

裁量よりも機械的なフロー(先物・リスクパリティ・CTA)が主導したことで、上げも下げもスピードが速く、投資家心理は落ち着きを欠いた状態です。

結果的に、週を通してボラティリティは明確に上昇し、短期資金の回転が相場の主導権を握った1週間でした。

無料で株価チャートや決算データ、アナリストコメントなどを確認でき、企業分析の精度を高められます。

松井証券「マーケットラボ」徹底ガイド|無料機能・使い方・米国株版・他社比較まで解説

ここから確認

◆ 来週の注目ポイント

① 政局の行方(首相指名・連立枠組み)

高市総裁が実際に首相指名を受けるか、維新との政策協定がどこまで進むか。

政権運営の一貫性と予算審議の見通しがカギで、結果次第では再び政治リスクが表面化する可能性も。

市場は「安定=買い」「混迷=売り」という単純な構図で反応しやすい局面にあります。

② 米金融セクターの信用不安

米地銀の訴訟問題をきっかけに、リスク資産全体のセンチメントが悪化しています。

今後、信用不安が他行に波及するかどうかが焦点で、米株動向が日本市場の先行指標となるでしょう。

③ 為替動向(円高/円安の分岐)

今週後半は一時149円台まで円高が進行。円高は輸出株に逆風、内需・消費・化粧品株などディフェンシブセクターには追い風となります。

為替がどちらに振れるかでセクター間の温度差が一層明確になる見通しです。

④ 半導体サプライチェーンの動向

ASML、TSMCなど海外メーカーの受注・決算ヘッドラインが引き続き注目。

AI投資拡大を背景に需給は堅調ながら、米中対立や輸出規制などのニュースで上下に振れやすい地合いが続きます。

◆ スタンス

来週は、イベントドリブン(首相指名・米金融ニュース・為替)による短期乱高下に備える週。

先物・CTA・リスクパリティといった量的フローが市場を動かす局面が続くため、押し目狙いの場合は段階的なエントリーが基本。

必ず逆指値でリスクを管理し、突発的な下振れには機械的に対応できる体制が望ましいでしょう。

一方、中長期の視点では、政治安定と金融緩和スタンスが維持される限り、日本株の基調は依然として強気トレンド内にあります。

【前週】2025年10月第1週市況|高市トレードで日経平均が沸騰 史上初の4万8,000円台へ

松井証券の「マーケットラボ」は、銘柄分析・チャート・四季報・スクリーニングまでを無料で使える高機能ツールです。

本記事では、松井証券マーケットラボの使い方、機能一覧、米国株版との違い、そして他社ツールとの比較までを徹底解説。

初[…]