株式会社一蔵は、「振袖オンディーヌ」「着付け教室いち瑠」など、和装関連事業を中心に展開する企業です。

成人式需要を軸に、教室・販売・写真撮影までを一気通貫で提供することで顧客満足度を高めています。

本記事では、一蔵の事業構成や業績推移、財務状況、株主還元、バリュエーション、競合比較などを整理し、投資対象としての魅力と今後の成長性を検証します。

一蔵の企業概要

株式会社一蔵は、埼玉県さいたま市に本社を置き、和装レンタル・販売、ウエディングサービスを中心に事業を展開しています。

1991年に設立され、現在では成人式関連を軸に、和装文化を広く普及させる役割を担っています。

一蔵は何をやっている会社

おもに、和装事業とウエディング事業を基盤とし、レストラン、ホテル等を展開。 おもてなしを世界に広め、世の中を楽しく変えて行きます。

引用 : 株式会社一蔵 公式サイト

主力事業は「和装事業」と「ウエディング事業」の二本柱です。

和装事業では、振袖レンタルブランド「オンディーヌ」や着付け教室「いち瑠」を展開し、販売から撮影・着付け・レンタルまでを一貫して提供しています。

ウエディング事業では、和婚・写真婚・ハウスウェディングなどを手掛け、「和」の魅力を活かしたサービスを展開しています。

これらの事業を通じて、利用者が「一蔵内で完結できる」体験を提供している点が強みです。

一蔵の柱となる事業は?

一蔵の柱となる事業は、ウエディングを中心とした和装のレンタル事業です。

新郎新婦や参列者向けの着物レンタルのほか、和装小物や帯などのアイテムも取り扱っています。

また、着物販売も行っており、一貫したサービスを提供しているのが特徴です。

その他、企業向けのコンサルティングやマーケティングにも力を入れており、「和」と「ビジネス」を結びつけるサービスを提供しています。

無料で株価チャートや決算データ、アナリストコメントなどを確認でき、企業分析の精度を高められます。

松井証券「マーケットラボ」徹底ガイド|無料機能・使い方・米国株版・他社比較まで解説

ここから確認

個人的な銘柄分析の基準

個人的な銘柄分析の基準としては、以下の点に注目しています。

- 売上・利益の維持伸び

- 利益率の維持・伸び

- キャッシュフローの健全性

- 財務の健全性

- 株主還元の有無

- 株価の位置

- 競合他社との比較

- 直近決算の結果

以上の通り、おもに会社の成長性や業績、売上高、営業利益、株価などを重視しています。

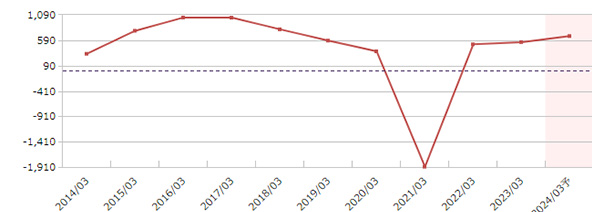

一蔵の売上高・営業利益は成長しているか?

一蔵の売上高・営業利益について調査してみますと、過去数年間で着実な成長が見られます。

売上は伸びている?

一蔵の売上に関しては、近年、着実に上昇していることが確認できます。

これは、和装業界全体の売上が拡大していることに加え、一蔵が運営する各種店舗やサービスが人気を集めているためです。

一蔵は、ウエディング事業や着物教室、レンタルショップなどを展開しており、多くの顧客から支持を受けています。

このような事業展開が、引き続き売上の拡大につながると予想されます。

営業利益は伸びている?

一蔵の営業利益についても、一時期は大きく下がっていますがここについては一時的な要因と考えます。

その他の年では、売上同様にこれまでの数年で横横が続いていて直近3年ではやや増加傾向にあります。

売上が伸びる一方で、適切な経営戦略やコスト管理によって利益も拡大していることが読み取れます。

また、これからの業界動向や新規事業の取り組みによって、さらなる利益の伸びが期待できるでしょう。

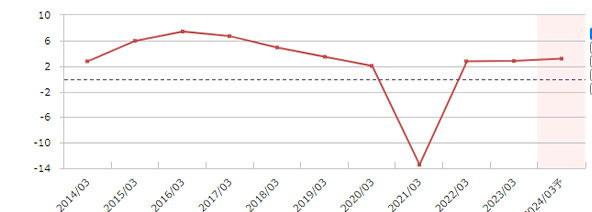

一蔵の利益率は高く維持できているか?

次に利益率について見ていきましょう。

利益率は何%くらい?

一蔵の営業利益率は、時期や業績等によって変動しますが、おおよそ2.5%~7%の範囲で推移していることが一般的です。

最新の決算発表によると、利益率が前年比で増加しており、業務効率化やコスト削減に努めている結果が反映されています。

一蔵はサービス業です。日本株のサービス業の平均利益率は0~5%となっていて、一蔵は数年にわたりいたって平均的な利益率で推移しているといえるでしょう。

利益率は伸びている?

一蔵の利益率は、現段階では着実に伸びているという印象は受けません。

しかしながら、安定感のある利益率で推移しているため、イレギュラーな問題が起きない限りは利益率は平均を推移していくであろうと考えます。

キャッシュフローに問題はないか?

次にキャッシュフローについて見ていきましょう。一蔵のキャッシュフローの推移は以下の通りです。

営業キャッシュフローに問題はないか?

営業キャッシュフローはやや乱れながらも、プラスを維持している年が多く、直近2年間はプラスを維持しています。

資金繰りに関わってくる営業キャッシュフローです。プラスなので一応本業としてキャッシュも稼げていますが、やや安定感に欠けている印象です。

マイナスが続いているわけではないので、直近では問題ないと判断。

フリーキャッシュは問題ない?

フリーキャッシュについては、マイナスの年が多く余力がなく余裕のある経営とは言い難いでしょう。

しかしながら、フリーキャッシュがプラスの年は、来期に大きく投資していることが見てわかります。

新たな投資ができているのか?

一蔵は、過去の実績や業績に基づいて、新規事業や事業拡大に向けた投資を行っていることが確認できます。

定期的に大きな投資を行っているので、この投資が大きな実を結ぶ可能性もあります。

財務キャッシュフローは?

財務キャッシュフローはほぼ毎年プラスで推移していて、借入や資金調達額が多く積極的に投資している企業と言えます。

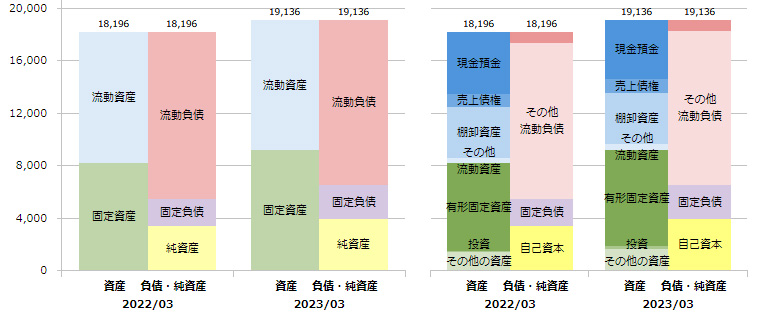

一蔵の財務の健全性に問題はないか?

財務健全性は、資産や負債のバランスを確認し、長期的な経営安定性を確認するために重要な要素になります。財務データや業績報告をもとに、将来にわたる収益性やリスクを評価します。

財務健全性を総合的に判断することで、企業が持続可能な成長を達成できるかどうかを確認できます。

以下貸借対照表。

自己資本比率は問題ないか?

自己資本比率について、企業の成長や事業の安定性を考慮することが重要です。

自己資本比率は、事業リスクを引き受ける能力を示す指標であり、高いほど企業が安定した経営を行っていると評価されます。

一蔵の自己資本比率については、17%~33%の間で推移しています。

一般的に20%を下回っていると要警戒なんですが、直近2,3年の一蔵は自己資本比率だけで見るとギリギリのところを推移しています。

こう見るとやはり借入や返済が多いために資本を圧迫している可能性もあります。

預金は問題ない?

預金状況については、企業の財務健全性やリスク管理能力と密接に関連しています。

預金は企業が貯蓄を持つことで、将来の不確実性に対処できるリソースとなります。

問題がないかどうかを評価する際には、同業他社との比較や業界平均も参考にすると効果的です。

一蔵の現預金は増加傾向にあり、問題ないと判断できます。

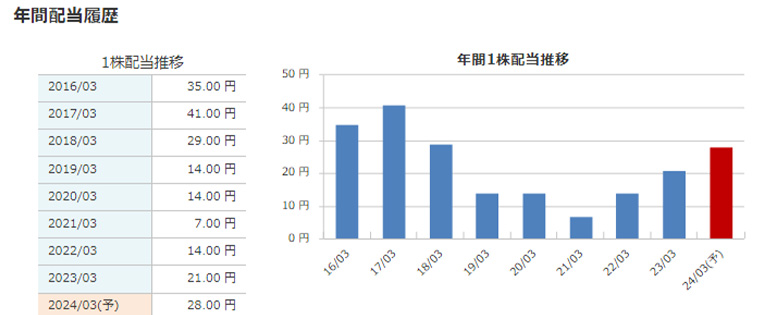

一蔵は株主還元はある?

株主還元は、企業が利益を株主に還元する方法であり、配当や自社株の買い戻しなどが主な手段となります。

ここでの判断基準としては、配当と株主優待を判断基準としています。

配当や株主優待がある企業・銘柄は、○○ショック時や下落の際の幅が小さくなりやすく、投資家の負担になりずらいです。

この項目で株主還元姿勢も評価することができるので非常に重要な要素と言えます。

一蔵に配当はある?

一蔵には配当があり、直近予想では28円もあります。

売上同様、配当金も増加傾向にあり、非常に良い銘柄だと判断できます。

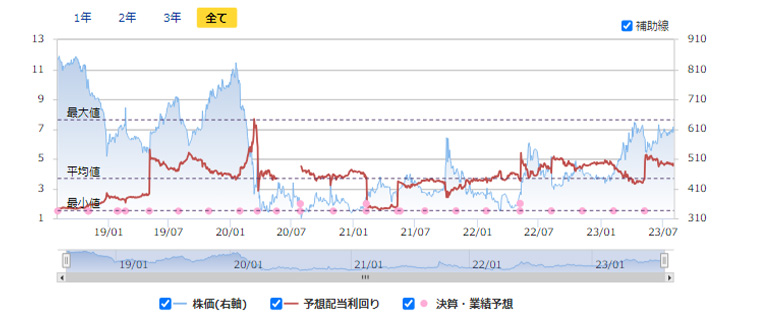

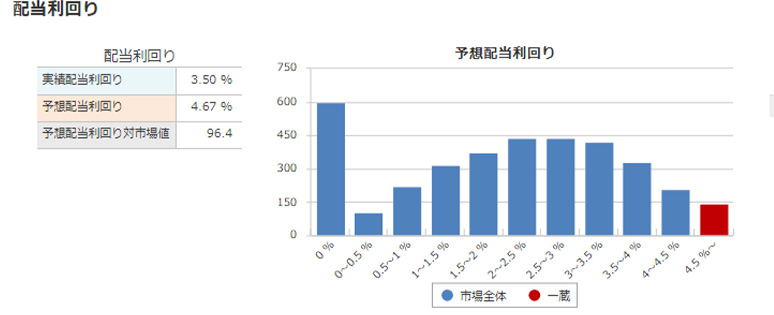

配当利回りは?

配当利回りに関しては、株主にとって重要な投資判断の要素の一つです。

2020年以降はヨコヨコが続きながらも緩やかに上昇している株価に対して、配当利回りも緩やかに上昇傾向にあり、やはり段階的に増配しているため良い銘柄だという印象を受けます。

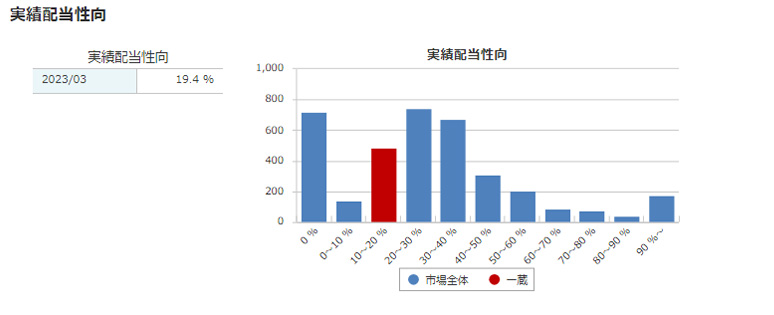

配当性向は?

一蔵の配当性向についても、投資家にとって重要なポイントです。配当性向は、企業がどれだけ利益を配当に回しているかを示す指標で、株主への利益還元度合いを測ることができます。

一蔵の配当性向を見てみると、19.4%となっています。こう見ると利益に対しての配当金は決して多いわけではないですが、一蔵の積極的な投資姿勢やキャッシュフローの状況がある中でこれだけの配当金を還元できているのはポジティブな要素だといえます。

それだけ株主のことを大事にしていて投資家に還元する姿勢も見受けられますし、何よりも会社の自信すら感じます。

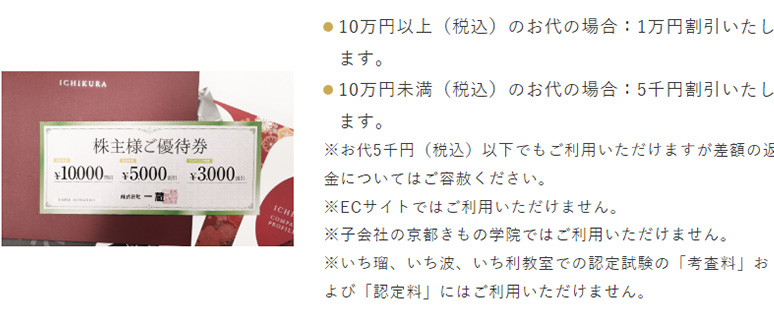

一蔵の株主優待はある?

一蔵の株主優待の有無については、投資家にとって大変関心が高い情報です。株主優待は、企業が株主に対して提供する特典であり、商品やサービスの割引、無料利用などが含まれます。

一蔵には株主優待もあります。配当金や株主優待での株主還元が十分にあるので、非常に株主想いな銘柄だと判断できます。

一蔵の株価の位置は割安か?

一蔵の株価が割安かどうかを判断するためには、株価や業績、業界動向など様々な要素を考慮する必要があります。

株価水準を評価する指標の一つに、株価収益率(PER)やPEGレシオなどがあります。

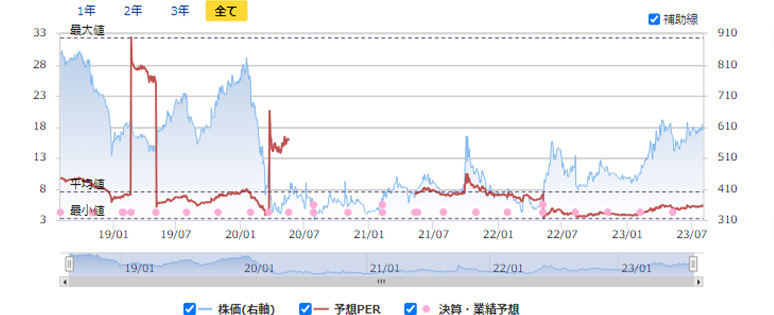

PERから見た評価

一蔵のPERは5.2倍となっています。詳細グラフを見ると、2020年までは変動が激しく波がありますが、2021年を過ぎたあたりからは緩やかに推移しています。

サービス業平均・・・15-20倍

一蔵平均・・・7.6倍

PEGレシオから見た評価

一蔵の株価を評価する際、PEGレシオは非常に有用な指標です。PEGレシオは、株価収益率(PER)を企業の成長率で割った値で、成長性を考慮した株価水準を示します。一般的に、PEGレシオが1を下回る場合、株価は割安と判断されます。

1-2倍・・・標準

2倍~・・・割高

独自に算出した一蔵の現段階でのPEGレシオは約1.5倍になるため、割高でもなく割安でもなくいたって標準であると判断できます。

配当利回りから見た評価

予想配当利回りは4.67%になるので、市場全体で見ても配当利回りは大きく、株価的には割安位置にあると考えることができます。

また、先述したように一蔵は増配傾向にあるので、株価的にも良い水準であると判断できます。

一蔵の競合他社との比較

競合他社と比較することで、業界全体の状況や将来の見通しを把握する上でも重要です。

競合他社との違いや類似点を分析することで、一蔵の強みや弱みを洗い出し、投資判断に役立てることができます。

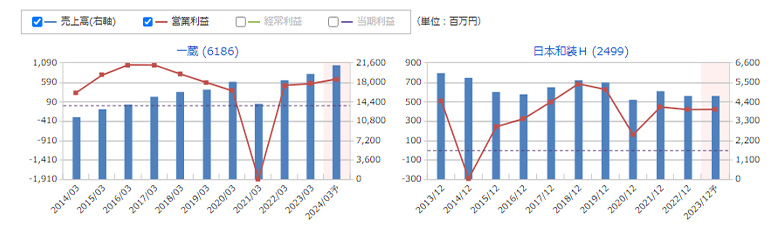

一蔵と競合他社の売上高・営業利益を比較

同業他社である日本和装Hとの比較になります。日本和装の方は、売上は安定性がありますが利益がやや波が大きい印象を受けます。

一方、一蔵の売上は右肩上がりに見え、利益も比較的安定性があるといえます。こうしてみても堅調な成長を見せていると判断することができますね。

一蔵と競合他社の指標を比較

やはり一蔵は自己資本比率などでは懸念が残り注意が必要なのには変わりないですが、その他全体的に見ても一蔵の方が成績は良いという印象を受けます。

PER的にも割安、ROEも非常に高く、指標的には長期的に持っておきたい銘柄になりそうです。

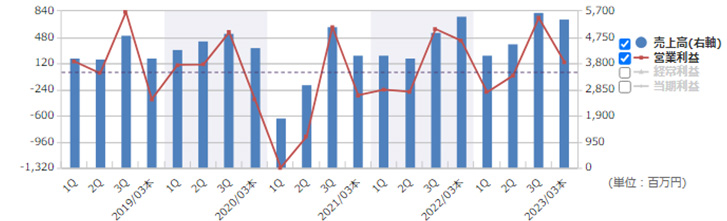

一蔵の直近の決算振り返り

直近の決算では、前年同期比マイナスとなりましたが、一蔵の全体的な業績推移として見ると、前年同期比プラスの四半期決算が続いていて好印象をうけます。これは同社の事業展開が成功し、成長を続けていることを示しています。

今後のコロナ禍から回復していくことも考えると、更なる成長も期待できます。

一蔵の総合的な分析結果結論

個人的な評価は以下の通りです。(各5段階評価/総合点数40点)

| 基準 | 評価 | 備考 |

|---|---|---|

| 売上・利益の伸び | 4/5 | 売上は右肩上がり且つ安定性がある 利益は波がある |

| 利益率の伸び | 3/5 | 利益率の伸びはなく安定的に推移 |

| キャッシュフローの健全性 | 3/5 | 営業キャッシュフローがプラス維持 |

| 財務の健全性 | 3/5 | 自己資本比率が少なめ |

| 株主還元の有無 | 5/5 | 配当利回り高水準 株主優待有り 還元姿勢◎ |

| 株価の位置 | 4/5 | 全体的にやや割安 |

| 競合他社との比較 | 4/5 | 優位 |

| 直近決算の結果 | 3/5 | 直近は前年同期比がややマイナス |

| 総合点数 | 28/40 | 財務の面で安定性にやや懸念が残るが成長性はある |

今回の分析で、一蔵は右肩上がりで成長していて比較的安定した業績を上げていることが分析結果から明らかになりました。

競合他社との比較でも、着物レンタル事業や新規サービス開発の実績が評価され、総合的に優位に立っていると言えます。

財務の面で懸念は残りながらも、指標などはすべてにおいて割安感のある株価位置になるので投資家にとって一蔵は魅力的な銘柄になりえます。

また、決算内容や今後の事業展開からも、引き続き業績向上が期待できると判断できます。

成長余地があるため、買って持っておいて利益やキャッシュ、自己資本が圧迫し始めたら売却するというイメージでいると良いという見方ができます。

本記事は、2023年8月時点のデータを基に作成しています。

以降の決算や業績修正などの内容は、随時追記・更新予定です。

まとめ

本記事では、一蔵の業績や株価評価、競合他社との比較など行い分析しました。

今後も様々な角度から一蔵の動向をチェックし、総合的な投資判断を行っていきましょう。

少しでも銘柄分析の方法や銘柄選定の参考になれば幸いです。

【関連記事】

決算書の読み方・分析方法|初心者でも「企業の実力」を見抜く完全ガイド

【企業レポートまとめ】TOPIX17セクター別|業績・注目テーマ・成長戦略ガイド