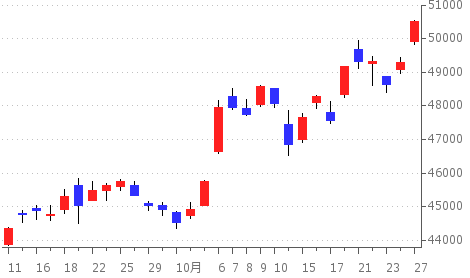

2025年10月第4週の東京株式市場は、AI・半導体を中心としたハイテク株買いと、日銀の金融緩和維持を好感した買いが重なり、日経平均が史上初の5万円台に到達しました。

米利下げ観測と米中対立の緩和期待を背景に海外投資家の資金が流入し、相場は一気に上昇トレンドへ。

週後半には日銀会合・米ハイテク決算・日中首脳会談など重要イベントが続きましたが、国内外ともにリスクオンムードが継続し、10月最終取引日には5万2000円台で引ける強い展開となりました。

全体動向

週前半は米CPI鈍化による利下げ観測の強まりと、AI関連株への買い戻しが相場を押し上げました。

27日(月)は+1212円と大幅高、日経平均はついに5万円を突破。

米ハイテク高と円安進行を受けて、アドテスト・東エレク・ソフトバンクG・トヨタなど主力株が上昇しました。

一方で、28日(火)は節目到達後の達成感と円高で小反落。ただし押し目買いが入り、下げは限定的。

週後半は、アドテストの好決算(ストップ高)や米中貿易緩和報道を背景に再上昇。

29日(水)には再び最高値を更新し、31日(金)には日銀が利上げを見送ったことで5万2000円台へ。

ハイテク主導の上昇が全体をけん引した一方で、自動車・鉄鋼など割安セクターはやや軟調でした。

結果として、日経平均は10月全体で月間上昇率+12%超と、AIバブル以来の高水準を記録しました。

日別サマリー

10月27日(月)

日経平均 +1212円(+2.46%)で5万0512円。

初の5万円台乗せ。米CPI鈍化による利下げ期待と米株高を背景に全面高。

AI・半導体・輸出株が主導、トヨタの時価総額は50兆円台へ。

10月28日(火)

▲293円(▲0.58%)の5万0219円。

達成感による利益確定売りと円高進行で反落。

ニデックが特別注意銘柄指定で急落、全体の9割が下落。

ただし相場の基調は強く、「年末ラリー」期待の声も。

10月29日(水)

+1088円(+2.17%)の5万1307円。再び最高値更新。

アドテストが業績上方修正でストップ高、1銘柄で日経を約1000円押し上げ。

米中投資協定の発表も追い風にハイテク買いが加速。

10月30日(木)

+17円(+0.04%)の5万1325円。

日銀が金利据え置きを決定し円安進行。

米中首脳会談では対中関税10%引き下げで市場は一時上昇も、想定内で上値は重い。

取引代金は過去最高の10兆円を記録。

10月31日(金)

+1085円(+2.12%)の5万2411円。

日銀の利上げ慎重姿勢と米ハイテク好決算が支え。

村田製・日立・JTなど好業績銘柄が上昇。

5万2000円台での大引けは史上初、AI・電子部品株が牽引。

無料で株価チャートや決算データ、アナリストコメントなどを確認でき、企業分析の精度を高められます。

松井証券「マーケットラボ」徹底ガイド|無料機能・使い方・米国株版・他社比較まで解説

ここから確認

初心者向け解説

CPIの鈍化=インフレ沈静化とは?

① CPI(消費者物価指数)とは

CPI=Consumer Price Index(消費者物価指数)は、

モノやサービスの値段の平均的な変化(物価上昇率)を示す指標です。

食品、エネルギー、住居費、医療などの価格を定期的に調べて、「前年より何%上がった(または下がった)」かを示します。

つまり、

CPIが鈍化 → 物価上昇が落ち着いている(インフレ沈静化)ということ。

② CPIと金利・株価の関係

物価上昇が激しいと、中央銀行(米国ならFRB)は、「景気を冷ます」ために金利を上げます。

逆に、インフレが落ち着いてくると、金利を下げやすくなります。

-

CPI上昇 → 利上げ(=お金が借りにくくなる) → 株価下落しやすい

-

CPI鈍化 → 利下げ観測(=お金が流れやすくなる) → 株価上昇しやすい

株式市場にとって、「金利が下がる」というのはプラス材料。

企業の借入コストが減り、将来の利益の現在価値も高く評価されるため、PER(株価収益率)が拡大して株価が上がりやすくなります。

③ 「CPI鈍化」がどんな形で出たのか(2025年9月分)

9月の米CPIは市場予想を下回り、「前年比 +2.9%」と、3年ぶりに3%を割り込みました。

これは、

-

エネルギー価格(原油・ガソリン)の下落

-

家賃上昇ペースの鈍化

-

生活必需品の価格安定

が背景です。

市場はすぐに反応し、

「FRBはこれで利下げを続けられる」という思惑が強まり、米株式市場では ダウ・ナスダック・S&P500が揃って最高値を更新。

この流れが、翌週の東京市場にも波及しました。

④ 日本市場への波及メカニズム

米金利が下がると、

-

円安(ドルが売られにくくなる)

-

米株高(リスク資金が戻る)

-

日本株にも海外投資資金が流入

という「リスクオン(積極的に株を買う)」の流れになります。

27日(月)の日経平均+1212円高はまさにこの連鎖。

⑤ 投資家心理の変化(重要)

CPI鈍化は単なる数字の緩和ではなく、

「金融政策が市場の味方になる」サインとして受け取られます。

つまり、

-

FRBがもう景気を締め付けすぎない

-

金融相場(お金の流れが株へ)に戻る

-

成長株(特にAI・半導体)に再び資金が集まる

という期待に直結します。

この週(10/27〜)もまさにその展開で、アドテスト・東エレク・ソフトバンクGといったハイテクが連日で大幅高。

「インフレ沈静化=金融相場の再開」となり、5万円突破の背景を支えました。

一言まとめ

市場はリスクを取れる環境と判断し、ハイテク中心に買いが広がる。

上方修正/下方修正とは?

-

上方修正(ガイダンス引き上げ)

例)売上 +5%、営業益 +10%、EPS +12% へ変更など。

-

下方修正(ガイダンス引き下げ)

例)受注鈍化・コスト増・案件遅延などで、営業益 −8% へ。

-

どの数字が対象?

※市場は「利益(特に営業益・EPS)」の修正に最も敏感。

なぜ修正が起きる?(主因と質)

-

需要側:想定超の引き合い・単価上昇・在庫修正の進展(上方)/キャンセル・案件延期(下方)

-

供給側:歩留まり改善・原価低下・為替追い風(上方)/コスト高・人件費上振れ・為替逆風(下方)

-

一時要因:資産売却益、保険金、補助金(上方)/減損、リコール、訴訟費用(下方)

-

会計・認識:収益認識の期ズレ、保守的見積りの巻き戻し(上方)/控えめ見積りの積み増し(下方)

一過性(特別益)による上方修正は品質が低い。継続率の高い上方修正は評価が持続しやすい。

株価反応の型

-

ポジティブサプライズの三段階

② ガイダンス引き上げ(通期見通し)

③ 質の裏付け(粗利率↑、受注残↑、キャッシュフロー↑、配当や自社株買い増額)

-

ネガティブサプライズの三段階

② ガイダンス引き下げ

③ 質の悪化(粗利率↓、在庫↑、営業CF↓、減損)

よくある値動き

-

上方修正直後に急騰 → 数日後に「材料出尽くし」で反落しやすい(短期筋の利確)。

-

ただし質が高い上方修正は、その後の押しが浅く、中期的に高値更新を狙いやすい。

上方修正でも落とし穴になるケース

-

数量は増えたが値下げ競争で粗利率悪化(トップライン上振れでも質が低い)

-

一過性の特別益頼み(売却益・補助金)

-

為替だけ(円安寄与を剥ぐと実力横ばい)

-

先食い(四半期で過度に前倒し→次四半期の反動)

-

受注が伸びず在庫が増える(売上だけ伸ばしている)

下方修正を見極めて逆張りできる場面

-

一過性コスト(災害・一時トラブル)で業績を下げたが、需要は堅調/受注残は厚い。

-

在庫正常化の最終局面(ここを過ぎると粗利率とCFが回復)。

-

ガバナンス強化に伴う保守化(引当積み増し後にリバウンド余地)。

総括/来週の注目点

総括

高市政権の政策期待と米利下げ観測、日銀の緩和継続が重なり、日経平均は史上最高値を連日更新。

AI・半導体を軸に、輸出・電機・部品といったグロースセクターが強く、10月を通じて「強気相場(ブルマーケット)」が鮮明になりました。

一方で、急ピッチの上昇による短期的な過熱感と調整リスクも意識されています。

来週の注目点

-

国内主要企業の決算発表(特に東エレク・ソニーG・自動車各社)

-

FRBの今後の利下げペース・米雇用統計

-

為替動向(1ドル=153円台維持か反発か)

-

高市政権の補正予算編成・経済対策の進捗

投資スタンス

イベント主導の相場が続くため、過熱局面での追随買いは避け、押し目狙いが有効。

AI・半導体・部品・政策関連株を中心に、循環物色+リスク管理(逆指値・段階的買い)を意識した戦略が適切です。

【翌週】2025年11月第1週市況|史上高値から急落・反発─AI株の高値警戒と円高の波

【前週】2025年10月第3週市況|高市政権発足で株高再燃!AI・半導体にFOMO買いが集中

松井証券の「マーケットラボ」は、銘柄分析・チャート・四季報・スクリーニングまでを無料で使える高機能ツールです。

本記事では、松井証券マーケットラボの使い方、機能一覧、米国株版との違い、そして他社ツールとの比較までを徹底解説。

初[…]